วิวัฒนาการระบบการชำระเงินไทย

จากอดีตจนถึงปัจจุบัน และต่อไปในอนาคต การพัฒนา “ระบบการชำระเงินไทย” มักจะเดินทางไปพร้อมกับวิวัฒนาการของเงิน จากเงินหอยสู่เงินกระดาษ จากเงินพลาสติกสู่เงินออนไลน์ และก้าวต่อไปสู่เงินดิจิทัล

จาก “เงินหอย” สู่ “เงินกระดาษ”

ในอดีต สื่อกลางในการแลกเปลี่ยนหรือชำระเงินมีการพัฒนามาโดยตลอด ตั้งแต่ยุคของการใช้สิ่งที่หาได้ตามธรรมชาติ เช่น ลูกปัด หนังสัตว์ น้ำผึ้ง และเปลือกหอย สู่ยุคที่ผลิตเงินขึ้นมาใช้ อย่างประกับดินเผา เงินพดด้วง เรื่อยมาจนถึงยุคการใช้เหรียญกษาปณ์

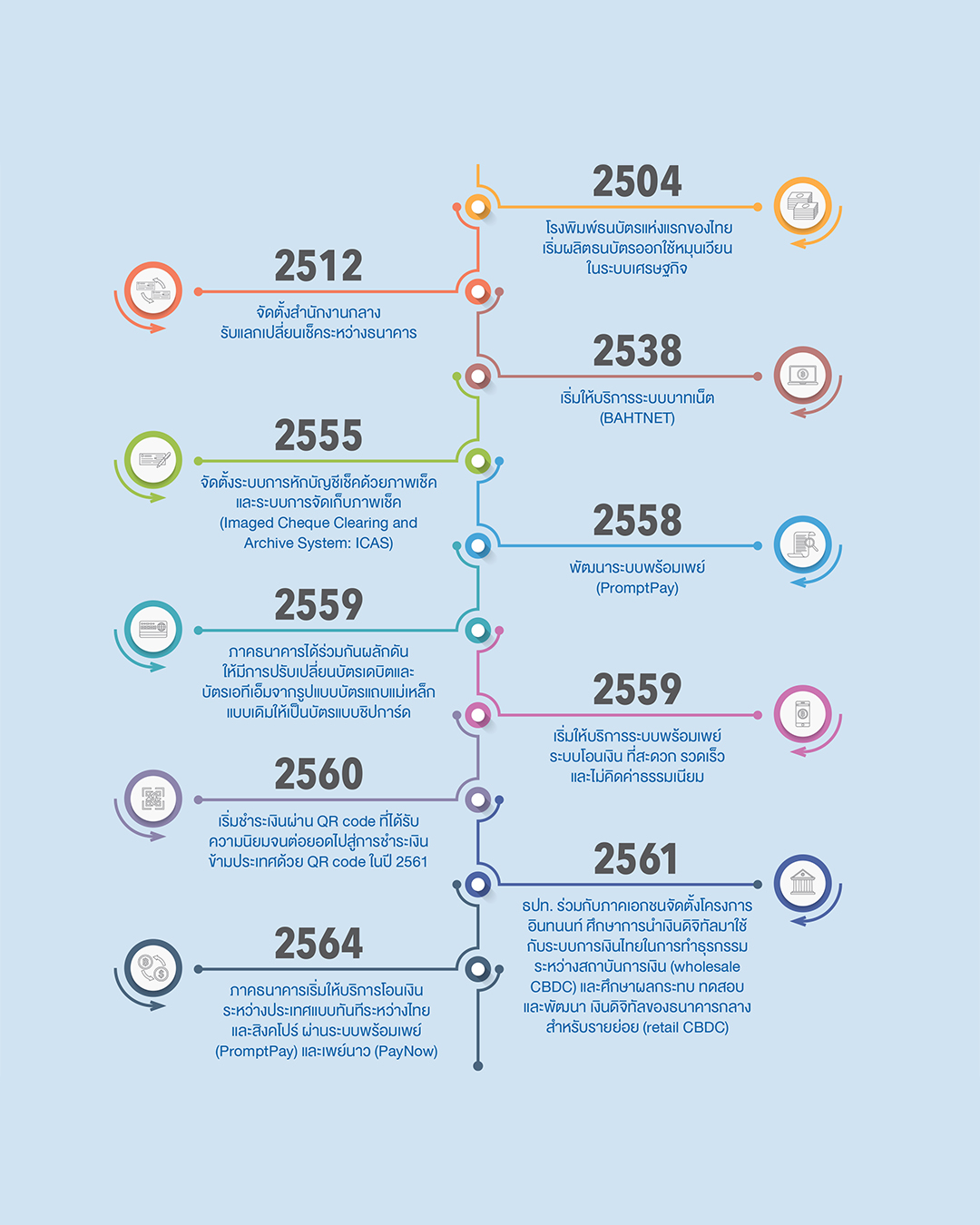

ต่อมาประเทศไทยได้ทำการค้ากับต่างประเทศมากขึ้น และระบบการเงินทั่วโลกได้พัฒนาเข้าสู่ยุคของการใช้ “เงินกระดาษ” หรือธนบัตรเป็นสื่อกลางในการชำระเงิน ในปี 2504 ธปท. จึงได้จัดตั้งโรงพิมพ์ธนบัตร เพื่อ ผลิตธนบัตร ออกใช้หมุนเวียนในระบบเศรษฐกิจ

และต่อมาได้จัดตั้งศูนย์จัดการธนบัตรเพื่อดูแลการกระจายธนบัตรผ่านธนาคารพาณิชย์ ให้ประชาชนได้ใช้ธนบัตรที่มีสภาพดีอย่างทั่วถึง ด้วยกระบวนการบริหารจัดการที่มีประสิทธิภาพและได้มาตรฐานนี้เอง ส่งผลให้ธนบัตรยังคงเป็นสื่อกลางในการชำระเงินที่น่าเชื่อถือ และได้รับความนิยมมาตั้งแต่อดีตจนถึงปัจจุบัน

นอกจากเงินกระดาษในรูปแบบของธนบัตรแล้ว ยังมีเงินกระดาษอีกประเภทหนึ่ง คือ “เช็ค” ที่นิยมใช้ในแวดวงการค้าและการทำธุรกิจ รองรับการทำธุรกรรมมูลค่าสูงหลักหลายพันล้านบาทได้ โดย ธปท. เป็นผู้ให้บริการระบบการเรียกเก็บเงินตามเช็คระหว่างธนาคาร มีการจัดตั้งสำนักงานกลางในการรับแลกเปลี่ยนเช็คระหว่างธนาคารขึ้นมาในปี 2512 ช่วยสนับสนุนให้การค้าและการทำธุรกิจด้วยเช็คดำเนินไปได้ดีในระยะหนึ่ง อย่างไรก็ดี การที่ธนาคารพาณิชย์ต้องนำเช็คมาที่ ธปท. เพื่อเรียกเก็บเงินต้องใช้ระยะเวลาดำเนินการค่อนข้างนาน ไม่คล่องตัว ทั้งต่อธนาคารพาณิชย์และภาคธุรกิจที่รอรับเงิน

ต่อมาในปี 2555 ธปท. จึงได้จัดตั้ง ระบบการหักบัญชีเช็คด้วยภาพเช็ค และระบบการจัดเก็บภาพเช็ค (Imaged Cheque Clearing and Archive System: ICAS) เพื่อรองรับการเรียกเก็บเงินด้วยภาพเช็คผ่านระบบอิเล็กทรอนิกส์แทน ทำให้ช่วยย่นระยะเวลาการเรียกเก็บเงินตามเช็คทั่วประเทศให้เหลือ 1 วันทำการ อีกทั้งยังช่วยให้การค้นหาข้อมูลสะดวกและรวดเร็ว ลดภาระการจัดเก็บเช็คฉบับจริง และเพิ่มความคล่องตัวให้การใช้เช็คอย่างราบรื่น

ในช่วงที่เศรษฐกิจของไทยมีการขยายตัวอย่างรวดเร็ว ธุรกรรมการชำระเงินในแต่ละวันมีปริมาณและมูลค่าเพิ่มสูงขึ้น ลำพังแค่ธนบัตรและเช็คอาจไม่เพียงพอรองรับกิจกรรมทางเศรษฐกิจ ธปท. จึงได้พัฒนาโครงสร้างพื้นฐานการชำระเงินทางอิเล็กทรอนิกส์ที่สำคัญ คือ ระบบการโอนเงินหรือชำระเงิน ที่มีมูลค่าสูงเรียกว่า ระบบบาทเนต (Bank of Thailand Automated High-value Transfer Network: BAHTNET) เริ่มให้บริการปี 2538 รองรับธุรกรรมทั้งด้านตลาดเงินและตลาดทุนระหว่าง ธปท. กับสถาบันที่เปิดบัญชีเงินฝากไว้ที่ ธปท.

ระบบบาทเนต เปรียบได้กับเส้นเลือดใหญ่ที่หล่อเลี้ยงระบบการเงินของประเทศ ช่วยเพิ่มความสะดวกรวดเร็ว ลดต้นทุนและความเสี่ยงของระบบการชำระเงินโดยรวมได้ เนื่องจากสถาบันการเงินหันมาใช้ระบบบาทเนตในการชำระเงินระหว่างสถาบันแทนการใช้เช็ค ที่สถาบันผู้รับเงินมีความเสี่ยงจากการที่ยังไม่ได้รับเงินทันทีเนื่องจากต้องรอเข้ากระบวนการเรียกเก็บเงินตามเช็คก่อน

จาก “เงินพลาสติก” สู่ “เงินออนไลน์”

ด้วยเทคโนโลยีที่พัฒนาอย่างรวดเร็ว ทำให้มีการพัฒนามาสู่ระบบการชำระเงินยุคใหม่ในรูปแบบอิเล็กทรอนิกส์ ทดแทนการใช้เงินสดและเช็คที่มีต้นทุนในการจัดการสูง เริ่มจากยุคของ “เงินพลาสติก” ไม่ว่าจะเป็น บัตรเครดิต บัตรเดบิต และ บัตรเอทีเอ็ม ที่เรามีติดกระเป๋ากันแทบทุกคน สามารถใช้จ่ายได้ไม่ต่างจากการใช้เงินสด และช่วยลดโอกาสเงินหายหรือถูกขโมยจากการพกเงินสดจำนวนมากอีกด้วย และเพื่อสร้างความมั่นใจในการใช้จ่ายด้วยบัตรเหล่านี้ ตั้งแต่ปี 2559 ธปท. และภาคธนาคารได้ร่วมกันผลักดันให้มีการ ปรับเปลี่ยนบัตรเดบิตและบัตรเอทีเอ็ม จากรูปแบบบัตรแถบแม่เหล็กแบบเดิมให้เป็นบัตรแบบชิปการ์ด เพื่อยกระดับความปลอดภัยในการใช้บัตร เนื่องจากเทคโนโลยีชิปการ์ดเป็นเทคโนโลยีที่มีความปลอดภัยสูง สามารถป้องกันการถูกมิจฉาชีพโจรกรรมข้อมูลไปทำบัตรปลอมได้

นอกจากบัตรพลาสติกที่ออกโดยธนาคารพาณิชย์แล้ว ยุคของเงินพลาสติกนี้ถือว่าเป็นยุคที่เริ่มมีผู้ให้บริการหลากหลาย มีผู้ให้บริการที่ไม่ใช่สถาบันการเงิน (non-bank) ออก “บัตรเงินอิเล็กทรอนิกส์ (e-Money)” เช่น บัตรโดยสารรถไฟฟ้า และในระยะหลังนี้ เงินพลาสติกได้ขยายบริการไปถึงบัตรเงินอิเล็กทรอนิกส์ ที่สามารถนำเงินที่เติมแลกเปลี่ยนเป็นสกุลเงินต่างประเทศ เพื่อใช้จ่ายที่ร้านค้าในต่างประเทศได้อีกด้วย สิ่งเหล่านี้ล้วนถูกออกแบบมาเพื่อเพิ่มความสะดวก ลดการพกเงินสด และเป็นอีกทางเลือกหนึ่งในการใช้จ่ายของคนไทย

เมื่ออินเทอร์เน็ตและโทรศัพท์เคลื่อนที่เข้ามามีบทบาทมากขึ้น ประกอบกับการใช้ชีวิตและพฤติกรรมการชำระเงินที่เปลี่ยนไป เน้นความสะดวก รวดเร็ว ง่าย ทำธุรกรรมได้ทุกที่ทุกเวลา ไม่ต้องมีข้อจำกัดเรื่องการเดินทาง และระยะเวลาเปิดให้บริการเหมือนการทำธุรกรรมที่สาขาธนาคาร จึงนำไปสู่จุดเปลี่ยนครั้งใหญ่ของระบบการชำระเงินไทย โดยในปี 2558 กระทรวงการคลังและหน่วยงานที่เกี่ยวข้อง ได้ผลักดันแผนยุทธศาสตร์ National e-Payment เพื่อยกระดับโครงสร้างพื้นฐานการชำระเงินไทย ส่งเสริมให้คนไทยหันมาใช้การชำระเงินทางอิเล็กทรอนิกส์เพิ่มขึ้น โดย ธปท. มีบทบาทหลักในการดูแลโครงการ พัฒนาระบบพร้อมเพย์ (PromptPay) และโครงการขยายการใช้บัตรอิเล็กทรอนิกส์

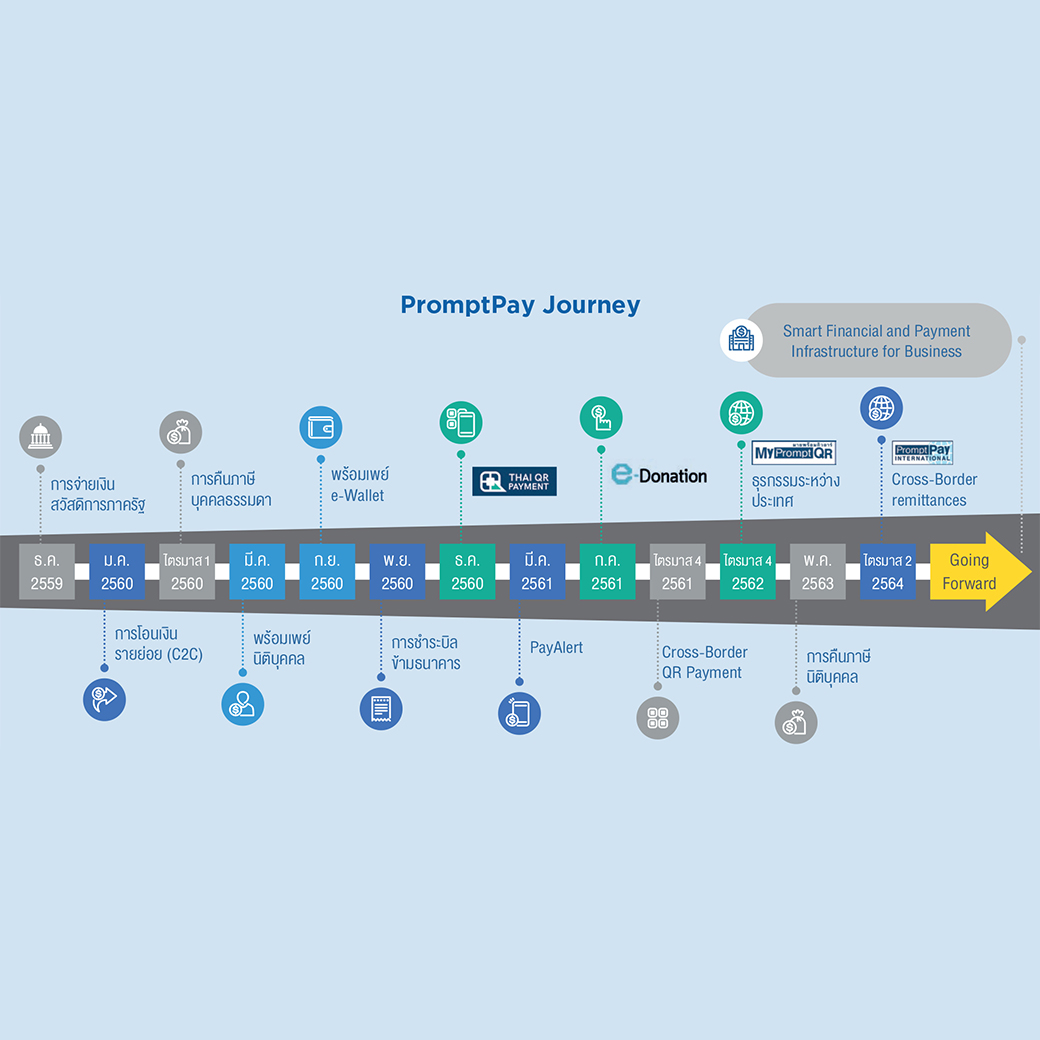

ระบบพร้อมเพย์ เริ่มให้บริการปี 2559 เป็นระบบโอนเงินและชำระเงินแบบทันที ที่สะดวก รวดเร็ว และแทบไม่มีการคิดค่าธรรมเนียมในหลายประเภทธุรกรรม ทำให้คนไทยเปลี่ยนพฤติกรรมมานิยมใช้ “เงินออนไลน์” ทำธุรกรรมผ่านช่องทางโทรศัพท์เคลื่อนที่และอินเทอร์เน็ตเพิ่มขึ้นอย่างต่อเนื่อง ไม่ว่าจะโอนจ่ายซื้อสินค้ามูลค่าเล็กน้อย ก็ไม่ต้องกังวลเรื่องเสียค่าธรรมเนียมแพง

ข้อสำคัญอีกประการหนึ่งของระบบพร้อมเพย์คือ รองรับการโอนเงินด้วยรหัส ID ต่างๆ แทนการโอนเงินด้วยเลขที่บัญชีธนาคารแบบเดิม เช่น หมายเลขโทรศัพท์มือถือ หรือหมายเลขประจำตัวประชาชน ที่ต่อยอดไปสู่การจ่ายเงินจากหน่วยงานภาครัฐให้แก่ประชาชนผ่านบัญชีธนาคารที่ผูกเลขประจำตัวประชาชน เช่น การจ่ายเงินสวัสดิการและการคืนภาษีเงินได้แทนการจ่ายเป็นเช็ค กล่าวได้ว่านอกจากระบบพร้อมเพย์จะช่วยเพิ่มความสะดวกให้ประชาชนและภาคธุรกิจ ในการโอนหรือรับโอนเงินได้อย่างรวดเร็วด้วยค่าธรรมเนียมที่ถูกลงแล้ว ยังช่วยเพิ่มประสิทธิภาพของหน่วยงานภาครัฐในการจ่ายเงินสวัสดิการได้ตรงจุด และลดค่าใช้จ่ายจากการใช้เช็คอีกด้วย

ระบบพร้อมเพย์ยังเอื้อให้เกิดบริการต่อยอดต่างๆ มากมาย เช่น การชำระเงินด้วยการสแกนคิวอาร์โค้ด (QR code) ไม่ว่าจะเป็นห้างสรรพสินค้า ตลาดนัด หรือการรับบริจาคเงิน ต่างก็หันมาวางป้ายรับเงินผ่าน QR เพิ่มความสะดวกให้แก่คนที่ไม่ได้พกเงินสด และช่วยลดการสัมผัสในช่วงการแพร่ระบาดของโรคโควิด 19 ได้ จากข้อดีของการใช้จ่ายด้วยเงินออนไลน์ผ่านระบบพร้อมเพย์ที่สะดวก ทำธุรกรรมได้ทุกที่ทุกเวลา และมีค่าธรรมเนียมที่ถูกลงนี้เอง ส่งผลให้ปริมาณการโอนเงินและชำระเงินผ่านพร้อมเพย์เฉลี่ยต่อวันสูงถึง 29.5 ล้านรายการ คิดเป็นมูลค่ากว่า 94.1 พันล้านบาท (ข้อมูลเดือนกันยายน 2564)

ระบบพร้อมเพย์ยังรองรับการเชื่อมโยงการโอนเงิน และชำระเงินระหว่างประเทศ (cross – border payment) ทำให้คนไทยสามารถสแกน QR ใช้จ่ายที่ห้างร้านในต่างประเทศ หรือนักท่องเที่ยวต่างชาติสามารถสแกน QR ใช้จ่ายที่ร้านค้าในเมืองไทยได้ ซึ่งเริ่มให้บริการแล้วในบางประเทศ ได้แก่ ญี่ปุ่น สิงคโปร์ กัมพูชา เวียดนาม มาเลเซีย และอินโดนีเซีย และเมื่อเดือนเมษายน 2564 ภาคธนาคารได้เริ่มให้บริการโอนเงินระหว่างประเทศแบบทันทีระหว่างไทยและสิงคโปร์ ผ่านระบบพร้อมเพย์และระบบเพย์นาว (PayNow) ทำให้การค้าระหว่างประเทศหรือการส่งเงินกลับบ้านของแรงงาน ทำได้สะดวกรวดเร็วขึ้นด้วยค่าธรรมเนียมที่ถูกลงกว่าการโอนเงินระหว่างประเทศในอดีต

ก้าวต่อไปสู่ “เงินดิจิทัล”

ปัจจุบันนี้เทคโนโลยีทางการเงินใหม่ๆ เข้ามามีบทบาทต่อภาคการเงินการธนาคารเป็นอย่างมาก โดยเฉพาะ บล็อกเชน (Blockchain) ที่เป็นส่วนสำคัญที่ทำให้เกิดเงินรูปแบบใหม่ อย่าง Cryptocurrency หรือ “เงินดิจิทัล” เป็นที่รู้จักในวงกว้าง นอกจากการออกใช้เงินดิจิทัลของภาคเอกชน ที่เห็นความนิยมเพิ่มขึ้นในหลายประเทศทั่วโลกแล้ว ธนาคารกลางหลายแห่งก็อยู่ระหว่างศึกษาและพัฒนาเงินดิจิทัลของธนาคารกลาง (Central Bank Digital Currency: CBDC) เช่นกัน โดยในประเทศไทย ธปท. ร่วมกับภาคเอกชนจัดตั้ง “โครงการอินทนนท์” ในปี 2561 เพื่อศึกษาการนำเงินดิจิทัลมาใช้กับระบบการเงินไทย ทั้งการทำธุรกรรมระหว่างสถาบันการเงิน (wholesale CBDC) ที่เป็นการทดสอบระบบการโอนเงินระหว่างสถาบันการเงิน ทั้งธุรกรรมการซื้อขายและการซื้อคืนพันธบัตร และการทดสอบการโอนเงินระหว่างประเทศโดยใช้ CBDC ซึ่งช่วยเพิ่มประสิทธิภาพโครงสร้างพื้นฐานระบบการชำระเงิน ลดระยะเวลาและลดภาระการตรวจสอบธุรกรรมหลายขั้นตอน รวมถึงได้ศึกษาผลกระทบเงินดิจิทัลของธนาคารกลางสำหรับรายย่อย (retail CBDC) ต่อภาคการเงินไทย และจะมีการพัฒนาและทดสอบการใช้งาน retail CBDC ในระยะต่อไป เพื่อเพิ่มทางเลือกให้ประชาชนได้เข้าถึงเงินดิจิทัลที่ออกโดยธนาคารกลาง ที่มีความน่าเชื่อถือและปลอดภัยสูง

จากปีที่ 80 ของ ธปท. หากมองภาพไปข้างหน้า ระบบการชำระเงินไทยยังคงรองรับเงินทั้งที่เป็นเงินกระดาษ เงินอิเล็กทรอนิกส์ และเงินดิจิทัล แต่พฤติกรรมการชำระเงินที่เปลี่ยนไปและเทคโนโลยีที่พัฒนาไปอย่างรวดเร็ว จะทำให้เงินที่เป็นอิเล็กทรอนิกส์และเงินทางเลือกใหม่อย่างเงินดิจิทัล มีบทบาทมากขึ้นเรื่อย ๆ ทดแทนการใช้เงินที่เป็นกระดาษ จนกลายเป็นทางเลือกหลักในการชำระเงินของคนไทย ที่ช่วยยกระดับคุณภาพชีวิต ส่งเสริมศักยภาพและการแข่งขันของไทย นำพาประเทศไทยให้เดินหน้าต่อไปในยุคเศรษฐกิจดิจิทัลได้อย่างยั่งยืน

————————————————————————————————-

เรื่องโดย: กองบรรณาธิการ BOT พระสยาม MAGAZINE

ที่มา : BOT พระสยาม MAGAZINE ฉบับที่ 6 เดือนพฤศจิกายน – ธันวาคม 2565